导语:2022年“金三银四”传统纺织旺季并未出现,旺季不旺,淡季氛围凸显,纺企走货薄利多销,接单谨慎,纺纱利润已全面亏损,织厂需求疲软,订单不足,厂商观望氛围浓郁,“金三”已过,“银四”棉纺市场能否迎来转机,现笔者就通过以下几点对市场做简要分析。

图1 2020-2022年纱线产量统计

据统计局数据显示,2022年1-2月我国工业纱线产量为398.7万吨,同比增幅0.1%,2021年纺纱厂效益大幅增长,纱线产量398.3万吨,同比增幅47.1%,纺企纱线订单前置,成品库存低位运行,部分规模较大企业对外欠纱1-2个月,满负荷开机生产纱线;2022年一季度受疫情及宏观环境不利影响,下游需求萎缩,走货不畅,但我国工业纱线产量依旧处于较高水平,同比增幅0.1%,导致市场纱线供大于求,各地区大部分仓库满仓为主,纺企库存压力逐渐增大,下游布行及织厂按需采购,谨慎观望。短期大量的纱线库存难以消化,不排除后续纺企出现大面积降负荷的情况,预计二季度纱线产量或将同比减少。

图2 2020-2022年棉纱进口数量统计

图3 2022年1-2月我国棉纱进口占比情况

据海关数据统计,2022年1月我国进口棉纱线15万吨,环比增长7.1%,同比降幅25.5%;2022年2月我国进口棉纱线10万吨,环比降幅33.3%,同比降幅32.2%。2022年1-2月我国进口棉纱线25万吨,同比降幅28.5%,市场需求明显减少,订单跟进乏力;数据显示,排名前五的进口国为越南、巴基斯坦、印度、马来西亚、乌兹别克斯坦,合计占总进口量的88.8%;其中越南纱进口量排名第一,占总进口纱量53.7%,马来西亚棉纱进口量虽占比5%,但超过乌兹别克斯坦和印度尼西亚,首次挤进排名前五,主要原因是今年中低端纱线需求比较集中,市场电商平台订单居多,用于生产牛仔布、针织布8s-16s赛络纺纱线及OE20s、26s、30s等。

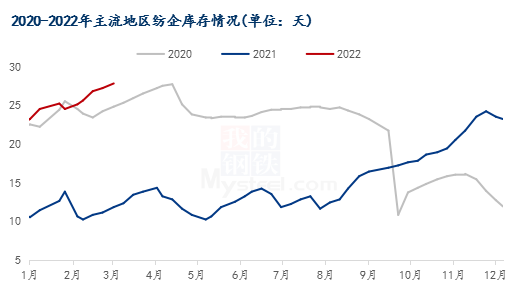

图4 2020-2022年主流地区纺企库存情况

据Mysteel农产品对全国6个地区部分规模5万锭以上的纺织企业最新调查数据显示,截止3月25日,全国主要地区纺企纱线库存为27.8天,环比增幅2.2%,同比增幅135.6%。今年主流地区纺企库存折存天数持续增加,受疫情影响,部分地区棉纱发运受阻,终端需求偏弱,订单跟进乏力,织厂接单利润不佳;棉花价格高企,纺厂采购刚需补库,部分纺厂改纺用棉量少的人棉混纺、涤棉混纺;下游需求仍是行情导向,当前订单量明显不足,部分织造厂已执行降开机以作调整,纺企整体库存水平较高。

图5 2020-2022年纯棉32s环锭纺价格走势

据Mysteel农产品了解,截止3月25日,全国纯棉32s环锭纺均价29620元/吨,月环比跌幅0.5%,年同比增幅18.1%;棉纱市场行情交投偏淡,纺企谨慎观望,根据自身纱线库存来合理控制产销,报价随行就市,一单一议,终端需求偏弱,订单跟进乏力,市场部分棉纱价格存在虚高,织厂接单利润不佳,预计短期棉纱价格震荡运行。

综上所述,整体市场棉纱供大于求,下游需求疲软,订单传导不畅,纱线端的库存高位运行,布行及织厂随用随采,按单采购补库,终端服装及批发商春季成品服装已成库存,在资金占压情况下,夏季订单也不敢大量备货,假设需求端在4月份依旧较弱,订单散而少的话,后续或将从下游倒逼中游及上游的利润,棉纱价格上行驱动不足,易跌难涨。

免责声明:Mysteel发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权归Mysteel所有,转载需取得Mysteel书面授权,且Mysteel保留对任何侵权行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来源于网络,目的在于传递更多信息,方便学习与交流,并不代表Mysteel赞同其观点及对其真实性、完整性负责。申请授权及投诉,请联系Mysteel(021-26093397)处理。